Сегодня, опираясь на статистические данные и отзывы граждан Российской Федерации, можно с уверенностью утверждать, что наиболее популярными банковскими учреждениями являются такие финансовые структуры, как ВТБ и Сбербанк. Но, даже этот неоспоримый факт не дает покоя любопытным и щепетильным россиянам, они не перестают раздумывать над вопросом, касающийся того, в каком банке кредитоваться: в ВТБ или Сбербанке, что лучше, какой из них надежнее? К сожалению, так сразу ответа на данный вопрос дать невозможно. Специально для того, чтобы граждане смогли решить для себя, какая именно из вышеуказанных финансовых структур сможет предложить наиболее приемлемые условия обслуживания, далее в материале будет обнародован ряд характеристик как ВТБ банка, так и Сбербанка.

Преимущества ВТБ

Собственно говоря, с которыми можно будет ознакомиться уже очень скоро.

Общие условия выдачи кредитов и процентные ставки

Наиболее используемым кредитным продуктом, который пользуется большим спросом среди россиян, является кредит наличными. Ссуду можно получить на следующих, вполне приемлемых условиях.

- Годовая процентная ставка:

- минимальная отметка – 12,5%;

- максимальная отметка – 19,9%.

- Срок использования кредитных денежных средств:

- от полугода;

- до 5 лет.

- Размер кредита, который может получить каждый гражданин РФ:

- минимальная сумма – 100 тысяч рублей;

- максимальная сумма – 3 миллиона рублей.

Бонусные программы

Говоря о бонусных программах, нельзя так сразу определить какой банк лучше ВТБ или Сбербанк, ведь они оба стараются угодить своим клиентам, разрабатывая для них все новые и новые бонусные программы.

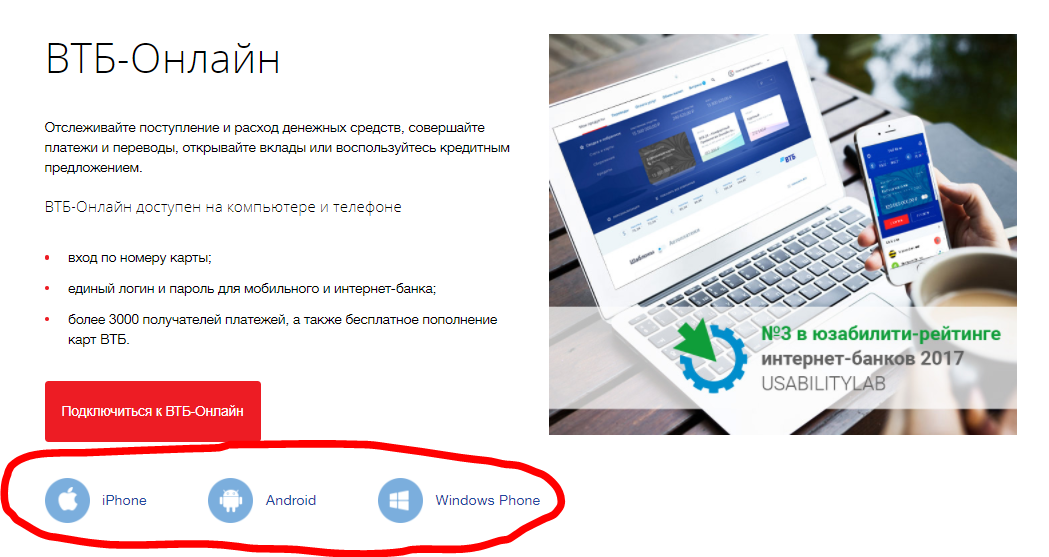

Мобильный банкинг

Теперь, правда, контролировать и управлять своими финансами можно не только с помощью компьютера, но и через мобильный телефон. Для этого понадобится только установить специальное приложение, скачать которое можно совершенно бесплатно, на сайте в том числе.

Кто не знает, стоит указать, что наличие такого приложения в телефоне, даст держателю карты или владельцу счета следующий перечень возможностей.

- Мгновенно осуществлять переводы на другие карты, в том числе, и на карты сторонних финансовых структур.

- Оплачивать коммунальные платежи и пополнять счета мобильного телефона.

- Контролировать растраты и зачисления денежных средств на пластик.

Привилегии для держателей зарплатных карт

Клиенты, которые получают заработную плату на карты, открытые в ВТБ банке имеют уникальную возможность воспользоваться специальными предложениями, разработанными для «своих».

- Если обычный гражданин РФ может получить заем размером до 3 млн рублей, то зарплатный клиент может оформить кредит на сумму до 5 миллионов рублей.

- Перечень требований и список необходимых к предоставлению документов также значительно уменьшается, если потенциальный заемщик – зарплатный клиент ВТБ, от него потребуется только два документа:

- паспорт гражданина Российской Федерации;

- страховой полис (СНИЛС).

Преимущества Сбербанка

Общие условия выдачи кредитов и процентные ставки

Согласно статистическим данным, самым популярным кредитом, который пользуется большим спросом среди граждан, является потребительский займ на любые цели.

- Годовая процентная ставка:

- минимальная отметка – 12,9%;

- максимальная отметка – 19,9%.

- Срок использования кредитных денежных средств:

- от полугода;

- до 5 лет.

- Размер кредита, который может получить каждый гражданин РФ (это, кстати, может быть как ипотека, так и автокредит):

- минимальная сумма – 40 тысяч рублей;

- максимальная сумма (без обеспечения) – 3 миллиона рублей;

- максимальная сумма (при наличии залога или поручителя) – 5 миллионов рублей.

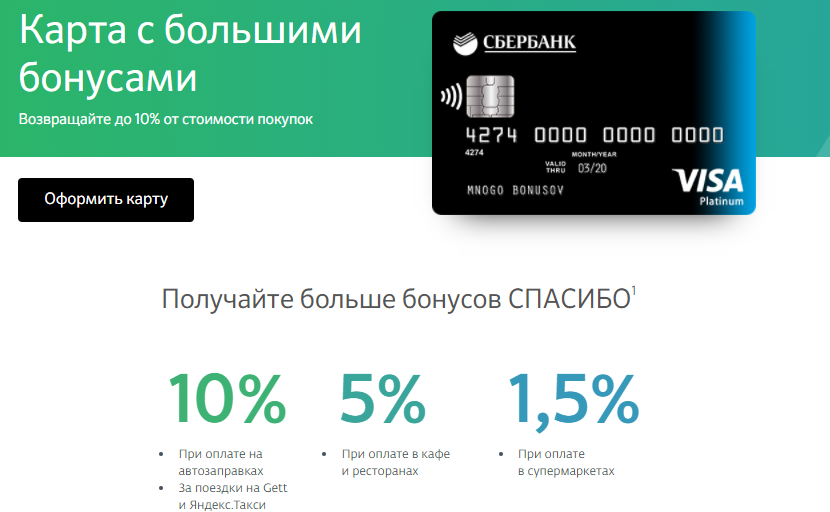

Бонусные программы

Сбербанк относительно недавно представил вниманию россиян «Карту с большими бонусами», использование которой при определенных покупках возвращает на бонусный счет клиента определенную часть денег от суммы покупки.

- 10% от размера чека (при оплате товаров на автозаправках или при оплате услуг через Яндекс.Такси).

- 5% от суммы платежа (во время расчета в заведениях быстрого питания, ресторанах и разнообразных кафе).

- 1,5% от суммы совершенных покупок в гипермаркетах, супермаркетах и продовольственных магазинах, в которых есть терминал.

Мобильный банкинг

Такого рода приложение, позволяет гражданину не выходя из дома осуществлять ряд следующих действий.

- Осуществлять перевод денег как на карты, так и по произвольным реквизитам.

- Открывать, повышать и закрывать кредитный лимит по своим пластикам.

- Оплачивать коммунальные счета.

- Пополнять счета мобильного телефона.

- Подавать заявку на получение кредита и иных продуктов банка.

Привилегии для держателей зарплатных карт

Сбербанк России, в принципе, очень лояльно относится ко всем своим клиентам, но, как бы там ни было, к гражданам, которые получают зарплату или пенсию на счет данной финансовой структуры – отношение особое.

- При желании оформить заявку на получение займа на сайте банка, от заемщика будет потребовано быть зарегистрированным в системе интернет-банкинга, что подразумевает под собой требование к наличию зарплатной или пенсионной карты от Сбербанка;

- Среди требований к стажу работы заемщика, есть следующее: не менее 6 месяцев на текущем месте работы, и не менее 1 года общего стажа. Если ссуду хочет взять зарплатный клиент финансовой структуры, на него данное требование не распространяется.